O Guia do Rebalanceamento com Aportes: Como Corrigir a Carteira do Seu Filho Sem Pagar Imposto

Vender ativos vencedores para comprar os perdedores gera imposto e reinicia a tabela regressiva. Aprenda a usar o "dinheiro novo" para rebalancear a carteira do seu filho com eficiência fiscal.

INVESTIMENTOS/RENDA-VARIAVEL

Alvaro Silva Especialista em Planejamento Sucessório e Criador de Ferramentas Patrimoniais. Fundador do Invista Seu Futuro. Dedica-se a traduzir a complexidade jurídica da sucessão em modelos matemáticos claros. Autor do Método Legado 360°, focado na proteção de património e harmonia familiar.

1/28/20265 min read

Principais Lições deste Guia:

O Problema da Venda: A forma tradicional de rebalancear (vender o que subiu para comprar o que caiu) gera Imposto de Renda antecipado, comendo até 15% do lucro do seu filho.

O Perigo do "Reset": Ao vender Renda Fixa para rebalancear, você reinicia a contagem da tabela regressiva do IR, voltando para a alíquota máxima de 22,5% na nova aplicação.

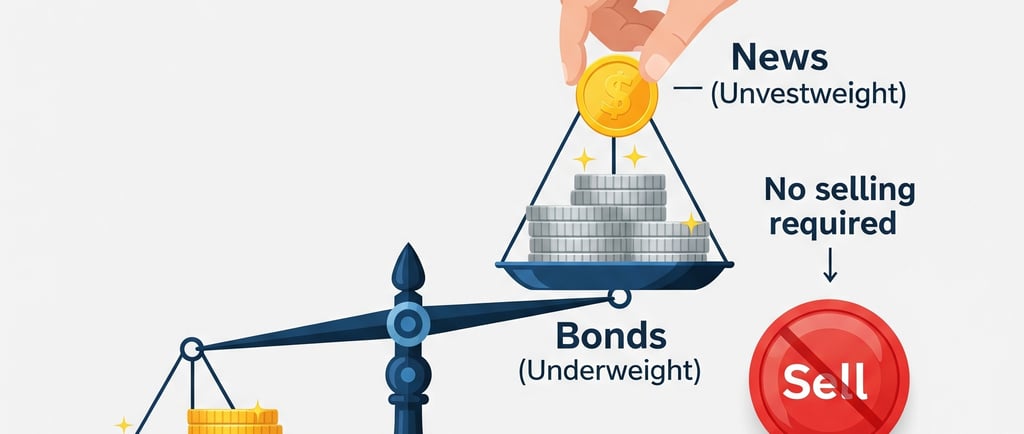

A Solução Inteligente: Use o seu aporte mensal (dinheiro novo) para comprar apenas a classe de ativos que ficou para trás, até que o equilíbrio retorne naturalmente.

O Benefício Psicológico: É mais fácil comprar o que está "barato" do que ter coragem de vender o que está subindo.

No nosso último encontro, conversamos sobre a "Deriva de Portfólio", aquele risco silencioso que faz a carteira do seu filho ficar arriscada demais sem você perceber.

Hoje, vamos dar o passo seguinte: vou te mostrar a maneira mais barata e inteligente de corrigir o curso desse avião.

A estratégia chama-se Rebalanceamento com Aportes.

A beleza dela está em usar o "dinheiro novo" (aquele que sai do seu salário todo mês) para arrumar a bagunça, sem precisar vender nada. Em um cenário tributário como o de 2026, onde cada venda de ETF pode gerar 15% de imposto e cada resgate de renda fixa pode resetar a tabela regressiva, essa técnica é obrigatória para quem quer maximizar o longo prazo.

Recapitulação: Por que Rebalancear é Inegociável?

Imagine que você definiu que a carteira do seu filho deve ser conservadora: 50% em Ações e 50% em Renda Fixa. Se a bolsa subir muito num ano, a parte das ações cresce sozinha e a carteira vira 70% Ações / 30% Renda Fixa.

Agora, o risco do patrimônio do seu filho está muito maior do que você planejou. Se vier uma crise amanhã, o tombo será de 70%, não de 50%. O rebalanceamento serve para trazer o risco de volta para a sua "zona de conforto".

As Duas Formas de Fazer (A Cara e a Inteligente)

Existem dois jeitos de trazer a carteira de volta aos 50/50.

❌ 1. A Abordagem Padrão: Vender para Comprar (Gera Imposto)

Você vende as ações que subiram (realiza lucro) e usa o dinheiro para comprar Renda Fixa.

O Problema dos ETFs: Se você investe via ETFs (como WRLD11 ou BOVA11), não existe isenção de imposto para vendas pequenas. Vendeu com lucro? O governo leva 15%.

O Suicídio na Renda Fixa: Se fosse o contrário (vender renda fixa para comprar bolsa), você pagaria imposto sobre o lucro e, pior, resetaria a tabela regressiva. O dinheiro que estava pagando 15% de IR (alíquota mínima) volta a pagar 22,5% na nova aplicação. É um erro matemático grave.

✅ 2. A Abordagem do Pai Investidor: Rebalancear com Aportes

Em vez de vender o que subiu, você deixa o vencedor quieto. Você usa o seu aporte mensal de R$ 500 (ou R$ 1.000) para comprar apenas o que ficou para trás.

Você enche o copo que está mais vazio, até que o nível dos dois fique igual.

As 3 Vantagens Poderosas (Análise Matemática)

Eficiência Fiscal Absoluta: Ao não vender, você não realiza lucro. Se não realiza lucro, não tem fato gerador de imposto. O dinheiro que iria para a Receita Federal continua rendendo juros compostos na conta do seu filho.

Preserva o Tempo (Juros): Na Renda Fixa e no Tesouro Direto, o tempo é seu amigo. Ao não resgatar, você deixa o dinheiro antigo maturando nas alíquotas menores de imposto.

Simplicidade Psicológica: Vender um ativo que está subindo dói. Nosso cérebro quer manter o vencedor. Com essa estratégia, você só precisa focar em comprar o que está "em promoção" (o ativo que caiu ou subiu menos). É psicologicamente muito mais fácil.

Na Prática: O Passo a Passo Mensal

Vamos supor que sua meta seja 60% Renda Fixa (Segurança) e 40% Renda Variável (Crescimento).

Após um ano excelente na bolsa, a carteira do seu filho desbalanceou: está com 50% / 50%. A Renda Variável cresceu demais e ocupou espaço indevido.

O que fazer com o seu aporte deste mês?

Diagnóstico: Olhe para a carteira. Quem está abaixo da meta?

Resposta: A Renda Fixa (está com 50%, deveria ter 60%).

Ação: Pegue o seu dinheiro novo e compre 100% em Renda Fixa (Tesouro IPCA, CDBs, etc). Não compre nada de Bolsa.

Repetição: No mês que vem, repita o diagnóstico. Se a Renda Fixa ainda estiver abaixo de 60%, aporte nela de novo.

Resultado: Em alguns meses, a entrada de dinheiro novo fará a proporção voltar naturalmente para 60/40, sem você ter vendido uma única ação e sem ter pago um centavo de imposto.

E se o desvio for gigantesco?

Se a bolsa subir 100% e a carteira ficar totalmente torta, pode ser que apenas os aportes mensais não sejam suficientes para corrigir rápido (especialmente se o patrimônio acumulado já for grande). Nesse caso raro, a venda pode ser necessária para proteger o patrimônio contra um crash iminente. Mas, para 95% dos meses normais, o aporte resolve.

Conclusão e Chamada para Ação

O Rebalanceamento com Aportes é a ferramenta mais subestimada do mercado. Ele une disciplina, controle de risco e elisão fiscal lícita.

Sua missão hoje: Antes de enviar o PIX para a corretora este mês:

Não compre "o mesmo de sempre" no piloto automático.

Abra o gráfico de pizza da corretora.

Veja qual fatia está menor do que deveria.

Direcione o dinheiro todo para ela.

Você acabou de economizar 15% de imposto e nem percebeu.

FAQ Rápido

P: E se as duas classes de ativos caírem ao mesmo tempo? R: Isso acontece. Nesse caso, aporte na classe que caiu mais (a que está mais longe da meta percentual). Você estará comprando o ativo que ficou "mais barato".

P: Devo rebalancear todo mês ou uma vez por ano? R: Com os aportes (dinheiro novo), você deve rebalancear todo mês. É a forma mais eficiente. A venda de ativos (rebalanceamento tradicional) deve ser evitada ou feita apenas uma vez por ano se o desvio for crítico.

Conexões Estratégicas

Links Internos:

Perdeu o conceito anterior? Leia: [A "Deriva de Portfólio": O Risco Silencioso que Pode Deixar a Carteira do Seu Filho Agressiva Demais].

Quer saber onde aportar o dinheiro da Renda Fixa? Veja: [Tesouro Educa+ vs. Previdência Privada: Qual escolher?].

Links Externos:

Para aprofundar o conceito de Tax-Efficient Investing (Investimento Eficiente em Impostos), recomendo a leitura da Bogleheads Wiki (em inglês).

Qual é a sua meta de alocação hoje? Você sabe se a sua carteira está 50/50, 60/40 ou 80/20? Se não sabe, você não está investindo, está à deriva. Comente abaixo se precisar de ajuda para definir a meta.

Planeamento Familiar 360°

Conteúdo

© 2025. All rights reserved.